本文来自微信公众号:每经头条(ID:nbdtoutiao),记者:金喆、陈星,实习记者:林姿辰,编辑:魏官红,视觉:帅灵茜,原文标题:《华北制药“断供”集采:这是道“生死命题” 有企业净利缩水9成出局;有企业“砸锅卖铁”入场》,头图来自:视觉中国

中标价在参与的4家企业中最高、营收贡献占比不足0.01%……华北制药布洛芬缓释胶囊却因产能不足导致“断供”山东省集采,丢掉了未来9个月的参与资格。国家集采开出的首张“罚单”,将这家老牌药企推向了风口浪尖。

实际上,对于生产企业来说,集采战场上的价格博弈绝不仅仅是数字的变动,而更像是一道生死命题。

如果“出局”,就意味着将丢掉原来的市场,只能把战场转移到占据药品流通市场20%份额的院外市场。但在那里,集采的价格战同样“暗流涌动”。如果中标,又要牺牲原来的利润,甚至以远低于成本价的价格,去换取更多的市场。

在这场生死抉择中,药企和中国医药产业将驶向何方?

生死命题:有中标企业代表签字时手抖

业内人士李冰(化名)在听到华北制药因产能不足导致“断供”的消息时,并不觉得意外。他所在的企业也出现过断供的情况,但华北制药因此丢掉9个月的集采参与资格,还是让他感到有些惊讶。

在李冰看来,集采是所有药企都会面临的生死命题,不中标就意味着要失去多年打下的“江山”,中标则意味着要扛住成本压力,在利微的情况下换量。但在这场厮杀中,“光脚不怕穿鞋的”情况不少,经常会出现此前没有市场积累、却赶在集采前拿到“门票”的新兵,成为当之无愧的搅局者。

如他所言,华北制药就是布洛芬缓释胶囊的“新兵”。米内网数据显示,2018年中国公立医疗机构终端布洛芬胶囊剂销售额近4亿元,同比增长20.30%。华北制药则是在2019年底才通过布洛芬缓释胶囊一致性评价,此前并无市场份额。

数据来源:米内网

在2020年8月20日第三批国家集采中,上海信谊天平药业、珠海润都制药、南京易亨制药、华北制药中选布洛芬缓释胶囊。其中,华北制药的中标价格最高,每片价格为0.268元,即便如此,华北制药布洛芬缓释胶囊的价格也比集采前便宜50%。最终,华北制药为包括山东省在内的七个省市供应首批为7975万粒的布洛芬缓释胶囊,为期三年。

集采价格腰斩是所有参与的制药企业的共同议题,特别是对于一些已经有一定市场规模的公司而言,重要产品中标,以量换价也难以有更大的市场空间,很难弥补药品单价下降后的利润损失。

恒瑞医药就在2021年半年报中提到,公司自2018年以来进入国家集中带量采购的仿制药共有28个品种,中选18个品种,中选价平均降幅72.6%。

但任何企业都不想轻易放过集采背后的庞大市场,所以很多时候,不管有无报价策略,药企会选择贴着成本价报。

在招股书中,倍特药业曾表示药品集中采购是一把双刃剑,“对于集中采购前市场占有率高的品种,集中采购大幅降低了药品价格,对销售收入将产生不利影响;但对于在集中采购前市场占有率较低的品种,如果能在集中采购中中标,可以迅速扩大销量,抢占市场,从而提高销售收入。”

李冰坦言,集采时要求企业报价必须高于生产成本,所以在报价时是不会亏本的,但原来有市场优势的企业,最怕一些同行报出“地板价”,特别是一些市场份额不大、想通过集采提升知名度和市场份额的,经常出其不意。“(新加入的企业)反正没做什么市场投入,所以报价基本就贴着成本线,把研发成本、原料成本、配送成本、人工成本算进去,加一点就直接报了。”

在这种情况下,为了防止同行的“地板价”,很多大企业也会把报价压得贴近成本线,所以价格厮杀的惨烈画面时常在现场出现。“我有在集采现场的同事告诉过我,看到有企业代表签字的时候,手都在抖”。

不过,这也为后续集采执行中药品正常供应带来隐患。北京鼎臣医药管理咨询中心负责人史立臣表示,药品进入集采后供应跟不上的现象确实存在。

图片来源:每日经济新闻 资料图

华北制药显然在中标后遇到了问题,2020年报显示,布洛芬缓释胶囊销售收入为50.22万元,仅占华北制药当年营收的0.0044%。《每日经济新闻》记者据此推算,该收入对应产品约为187万片,不到中标供应量的3%。2021年1月~7月销售收入293.81万元,对应产品数量约1096万片,约为中标供应量的14%。

这意味着,华北制药在布洛芬缓释胶囊供应上存在巨大缺口,更为严峻的情况是,临床对这一镇痛类药品的需求量远远大于集采时的申报量。据深蓝观察报道,从2020年10月份开始执行中选结果起,9个月时间里,山东省的实际报量达到8000多万粒,远超了首年的2511万粒的约定供应量。华北制药提供给山东省的实际供应量为365万粒,山东省各大医院反映非常强烈。

集采药品用量“超标”导致生产企业生产能力无法满足临床需求,这样的情况不是第一次出现。国家医保局相关数据显示,截至2020年,前三批集采品种实际采购量达到协议采购量的2.4倍,节约费用超过1000亿元。

华北制药方面表示,会做好今后中选产品的产能预估,及市场风险预判和防范,积极谋划其他中选产品的排产及供应,坚决杜绝断供、少供现象发生,全力保障公司中选产品在中选区域的协议供应量和患者需求。

三年集采厮杀:被重构的药企利润表

截至目前,集采已经走过三个年头,华北制药则成为了首个因产品断供被取消资格的药企。因集采“断供”,公司股价也触及跌停。8月24日晚间,华北制药发布公告称,公司2021年上半年实现营业收入55.83亿元,同比减少5.65%;实现净利润100.5万元,同比下降99.16%。

纵观整个行业,药企的利润在这场战役中得到重构,靠垄断区域药品供应就能舒服挣钱的模式因集采一去不复返。医药企业也在逐渐摆脱“带金销售”的商业模式,向创新型企业转型。

《每日经济新闻》记者统计,2020年,A股373家医药公司总营收为1.92万亿元,同比增长约7%,净利润1351亿元,销售费用整体支出为2838.58亿元,同比下滑5.9%,近五年来第一次呈现出下降态势。

细分来看,医药生物行业平均销售费用额为7.69亿元,超过75%的公司年销售费用在10亿元以下,2%的公司在50亿元以上,有216家公司去年销售费用支出同比下降。

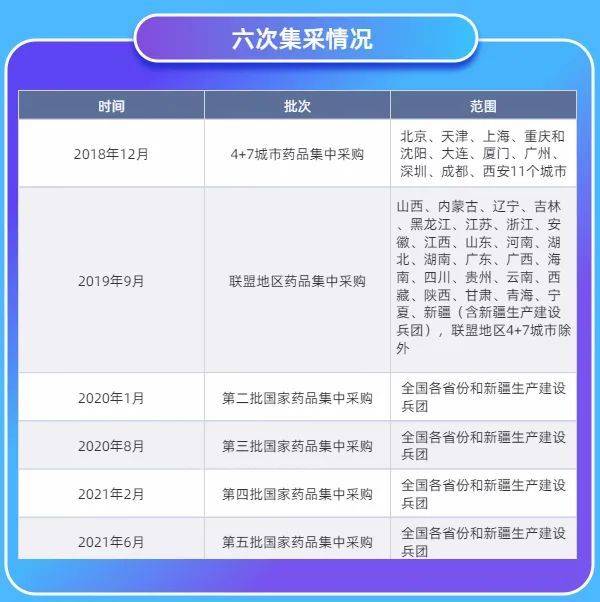

这些数字变化的背后,与集采推进息息相关。从采购药品种类和品规上看,4+7试点结果共纳入25种药品,43个品规;而第五批国家组织药品集中采购共纳入62种药品,137个品规,是品种数量最多的一次,集中采购药品种类有逐批增加的趋势;从集中采购间隔的节奏看,目前国家集采维持在一年两次。

数据来源:上海阳光医药采购网信息

随着集采范围逐年扩大,不同产业结构的药企的业绩也开始出现分化。值得注意的是,六次集采中均有药品中选的上市公司共有4家,分别是华海药业(600521,SH)、中国生物制药(01177,HK)、科伦药业(002422,SZ)和翰森制药(03692,HK),以及1家拟上市企业——倍特药业。

当然,有些企业成为了集采的“受益者”。以海正药业为例,其在2020年报中提到,公司11个主要药品集采中标,解决了公司产品在招标省份准入问题,有效提升销售收入和终端市场占有率。纵观其成绩单,2020年度实现营业收入为113.54亿元,同比上升2.55%,归母净利润较2019年增加3.24亿元。

有14个品种进入集采的华海药业,也是为数不多的“大赢家”。华海药业2020年营业收入为64.85亿元,同比增长20.36%,归母净利润同比增长63.24%,而国内制剂及原料药销售大幅增加影响是其业绩增长的主要原因。

同时,根据华海药业于6月公布的可转债的跟踪评级报告,受益于国家集采的推进、公司中标产品的增多及沙坦类产品的欧盟 CEP 证书恢复,华海药业2020年国内制剂业务及原料药业务销售规模大幅增加。

在国内某大型药企负责政府事务的张其(化名)指出,华海药业本身有原料药优势,此前主要做出口业务,所以在集采时敢于报价。

华海药业集中采购中标产品销售情况(单位:万元)

图片来源:华海药业公告

由上图可知,厄贝沙坦片、厄贝沙坦氢氯噻嗪片、氯沙坦钾片、伏立康唑片在2020年的收入同比有所增加。其中,厄贝沙坦氢氯噻嗪片在2020年的收入较集采前“收益颇丰”;而安立生坦片、盐酸多奈哌齐片、奥氮平口崩片和缬沙坦片受益于集采,收入由无到有。盐酸多奈哌齐片于2019年中标后,在2020年迅速放量,销售收入高达2810.35万元;同年入围第三批集采清单的缬沙坦片在2020年也取得了2127.82万元的亮眼成绩。

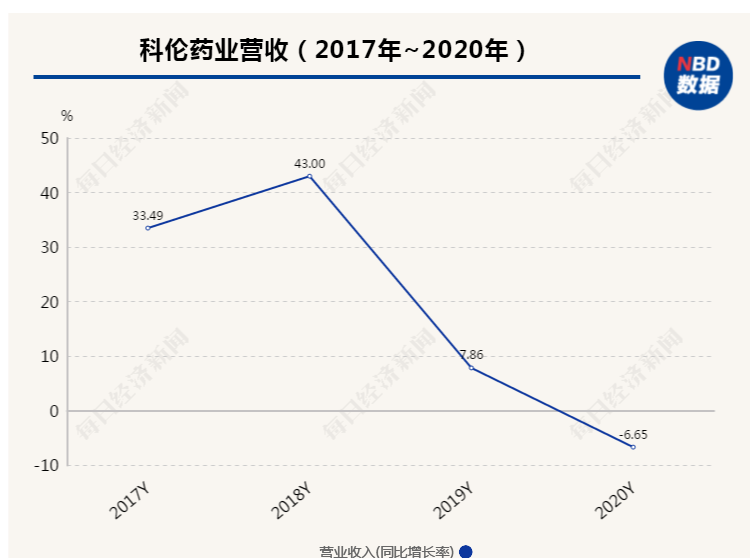

但对于科伦药业和中国生物制药,业绩表现不太乐观。例如科伦药业在前六次国家集采中共申报27个品种,中选25个品种,但是其在2020年度的营业总收入和归母净利润却分别下滑6.65%和11.57%。对此,科伦药业方面表示,疫情是业绩下滑的原因之一,而公司的仿制药在2020年度持续放量,营业收入和利润同比增加。

记者注意到,在今年4月召开的投资者活动上,科伦药业提出了“仿制药板块(以工业发货口径)2021年在2020年科瑞舒受到集采影响的背景下,增幅30%左右”的业务规划目标。

另外,中国生物制药集采入围25款药品,是4家公司中中标产品较多的企业。但由于2019年第三批国家带量采购涉及中国生物制药的肝病、心血管、镇痛治疗领域多个主要产品,相关药品价格大幅下降对其业绩造成较大冲击。例如,在肝病领域,受恩替卡韦集采影响,三季度收入同比下滑52.0%,在心血管、镇痛领域,药品收入同比下滑19.3%。

而从2020年的业绩看,其收入约236.47亿元,同比轻微下降约2.4%;归属净利润约27.71亿元,同比微增约0.3%。对此,中国生物制药解释称,受新冠疫情和药品集中带量采购降价双重影响,2020年度整体收入和利润业绩均未达预期。

近日,中国生物制药发布公告称,预计2021年上半年归属于母公司持有者应占盈利同比增长超过500%,主要是报告期内新产品、高毛利率产品销售占比上升,以及联营公司财务表现强劲。这样看来,公司已走出集采阴霾。

此外,值得注意的是,欲登陆创业板的倍特药业也在招股说明书里详细列明了参与过去几次集采的成果——截至2020年12月31日,公司共有5款药品、9个品规进入集采范围,其中氟康唑胶囊集采后价格1.69元,与集采前47.33元的价格相比减少96.43%,为5款药品中价格下降幅度最大。而就算是折价最少的250mg*12s规格的头孢呋辛酯片,其价格在集采后也缩水近八成。

根据今年第四批、第五批国家集采结果,倍特药业的盐酸氨溴索注射液等7款药品相继被纳入集采清单,与过去两年只有5款药品入选集采的情况相比,倍特药业参加集采的热情似乎日渐高涨。

集采后市场:资本“脱敏”,药企驶向何方?

实际上,资本市场也在逐渐习惯这场自上而下的大型药品“团购”。《每日经济新闻》记者注意到,在每轮集采之前,医药股往往会出现一定幅度的调整,特别是集采当日,相关公司股价大多会出现异动。

2018年12月6日,首次药品集采的投标谈判在上海举行,当日医药板块指数收于1616.20点,因降价程度远远超出市场预计,整个医药板块充满了悲观情绪。此后19个交易日内不断下跌,于2019年1月4日创出1322.98点的阶段新低,较2018年5月29日下跌36.79%。

2020年1月21日,第二轮全国药品集中采购中选结果正式出炉。此次集采的33个品种中32个采购成功,共100个产品中选,药品平均降价幅度达到53%。数据显示,第二轮集采对资本市场的影响主要出现在2019年11月20日至12月3日,医药板块指数仅下跌6.89%。市场的表现说明,药品集采带给相关股票的“威胁”已经大幅降低。

而在此后三轮集采中,A股医药板块震荡幅度明显降低。太平洋证券研报指出,在经历“4+7”、集采扩面和第二轮集采后,药企及资本市场对于政策导向已经有了充分的判断和认知,第三轮集采所涉品种也符合此前的市场预期。

但具体到个股表现上,“集采效应”的影响还是很大。今年8月,制药“一哥”恒瑞医药的2021年半年报显示,其盈利虽然仍在维持上涨,但增幅放缓,这样的成绩单让恒瑞在半年报发布次日以跌停收盘。

在2020年11月第三批集采中,恒瑞中选的6款产品营收环比下滑57%。但中标要跌,丢标也要跌。在今年6月进行的第五批国家集采中,恒瑞医药的碘克沙醇注射液及格隆溴铵注射液均未中标。消息一出,次日恒瑞医药开盘下跌4.43%。

当集采成为常态化,资本市场对医药板块的投资逻辑也逐渐回归理性。兴业证券董事总经理、研究院副院长、医药行业首席研究员徐佳熹在年初就提到,药品领域,2021年会分化得比较厉害。真正有原始创新能力的一些公司可能会受到高度的认同,而其他很多公司的估值中枢可能会下行。他指出,以后的投资就是两个大方向:一个是主赛道大龙头,另外一类就是细分赛道龙头。从长期来看,中国可能进入了一个医药行业分化的新常态,于上市公司而言,未来的分化可能会越来越明显。

当集采进入“深水区”,华北制药断供事件也暴露出集采的部分争议。集采的本意是惠及各方,促进医药事业向创新方向发展。但在抢占市场的目的下,药企愈发竞争激烈,而也在成本、产能等变量因素的影响下,不少企业频频爆雷。

在此前集采中有多个产品中选的某药企的相关人士表示,在集采中中标是利空,不中标则是大利空。

他对《每日经济新闻》记者表示,虽然集采的规则是国家医保局设立最高限价,企业在限价之下合理报价。按照国家医保局的规划,最高限价是经过评估的药品合理售价上限。但是在这个过程中,集采成为部分后进药企以价换量、后来居上的“捷径”。对那些品种不多、实力不足以投入创新型研发的企业而言,集采又是“救命稻草”,所以“地板价”频频出现。“受苦”的是既非头部创新企业、又依靠仿制药提供现金流和研发支持的企业。

“这个过程里面,一旦出现原料药成本、运输成本和产能因素变化,企业要么咬着牙继续卖药,要么就出现像华北制药一样的情况。”该人士说道。

但可以看到的是,集采也的确在一定程度上倒逼企业加大研发杠杆。今年上半年,恒瑞医药研发投入25.81亿元,同比增长38.48%,研发投入占销售收入比重达19.41%,创历史新高。但前述药企人士表示,“恒瑞以破釜沉舟的方式做创新,是因为恒瑞有资本与研发积累。但对于大量存在的仍以仿制药为生的企业来说,卖药赚不到钱,股价不被看好,拿什么做研发,这是很多药企经营者抠破了脑袋想的问题”。

当集采成为医药行业绕不开的话题时,政府部门、生产企业、医疗机构和各方利益相关者都在探路中提出自己的建议和意见,让集采更有效实施。

全国政协委员、农工党湖南省委副主委、中南大学湘雅三医院院长张国刚在今年两会期间建议,一是结合最新临床指南选择国家集采药品的品种。国家集采药品的选择应结合最新的临床诊疗规范,并广泛征集临床一线的医师和药师的建议,保障集采中选品种为临床所用药物。同时,将集采中选药品纳入临床路径管理,制定用药指南,促进临床诊疗的规范和合理用药,让更多患者获益。

二是要全面评估国家集采药品的生产企业的生产力和供应力,解决药品间断性短缺导致患者无法用药的问题。

三是增设药师服务相关收费项目。药师通过多种形式向医师、患者进行政策和药品知识的宣讲,建议适当增加药师服务相关收费费用,增强药师队伍的稳定性。

据四川省某三甲医院的一位神经内科医生透露,集采把药物价格压低之后,确实会担心药物的质量会不会出现下降。他表示,以现在的一致性评价体系而言,针对的多是药物的有效成分,而没有考虑辅料等因素。“只能从我的实践中说,遇到过集采药物疗效较原研差一些,副作用更明显一些的情况”。

这位医生表示,虽然一致性评价默认为药监部门对过评药品的质量“背书”,但是临床试验完美状态下的疗效是否等于真实世界的表现?另外,即使毒理反应完全相同,是否会因为生产工艺、辅料的差异,导致药物曲线发生变化,进而引发药效差异,这些都需要持续监察。

“另外,要谨防医药企业将中标产品的亏损或少赚的利润转嫁到运输、辅料、仓储等环节。将低于成本价的低价倾销行为列入失信名单,也很有必要。”该医生强调。

“作为药企人,我们最希望的还是改变唯低价者中标的规则。从仿制到创新不会一蹴而就,技术和资金是相辅相成的,仿制药不赚钱,创新研发既要冒风险又需要长时间的资金投入,没有试错成本的积累,企业不敢创新。”前述医药行业人士表示,这是他对企业的期望,也是所有制药人对行业转向的期盼。

记者手记:集采的“围城之困”——集采应成为企业创新动力,而非创新压力

眼下的集采,颇有些“围城”之困的意味——进去的企业半推半就,门外的企业日夜叩门、唯恐城门不开。

集采的本意是惠及各方。控制过高的销售费用投入,让药企回归创新本源;抽干药品加成,让医生去灰色收入、回归服务性;压低药品价格,让病人看得起病、买得起药。

集采的好处远不止这些。在唯进口药和原研药为主导的时期,集采给了国产仿制药一个与原研进口药平起平坐、在同一起跑线上赛跑的机会。也给了不少仿制药后进企业以价换量、与国产“老大哥”们同台竞争的机会。如果没有集采,这些后来居上的机会,或将用更长的时间、更大的代价才能换取。

然而任何一个新兴事物都需要在实践中经受考验和不断纠偏。在集采逐步迈入常态化的眼下,“唯低价者得”,“集采演变为价格竞争”,“中选了是利空,不中是大利空”等质疑或探讨之声也需要直面。地板价论不可取,在合理利润空间范围内、保障药品质量与企业生存发展前提下的适度让利才可取;价低者得不可取,政府与市场两只手各司其职、相互配合才可取。

创新,是企业与产业发展的不竭动力。作为始终以攻克人类生命难题的医药产业来说,尤其如此。但创新需要时间、需要成本,也需要试错的底子,一边挤泡沫、一边给企业留足运转的活水,也应是集采的题中之意。

本文来自微信公众号:每经头条(ID:nbdtoutiao),记者:金喆、陈星,实习记者:林姿辰,编辑:魏官红,视觉:帅灵茜

原创文章,作者:ItWorker,如若转载,请注明出处:https://blog.ytso.com/industrynews/103659.html