本文来自微信公众号:瞭望智库(ID:zhczyj),作者:宋效军(中国建设银行研究院副秘书长)、余翔(中国建设银行研究院高级研究员),原文标题:《两年前埋的“雷”,“炸”得政府关大门?》,题图来自:视觉中国

9月21日,美国众议院议长佩洛西采取紧急行动,众议院以220比211票通过把美国政府的债务上限暂停到2022年12月的提案。

随后该法案将被送交参议院审议,预计将遭到共和党参议员的阻挠。如果本月底前国会没有通过新的提高或暂停债务上限法案,联邦政府将陷入停摆。

9月23日,美国白宫管理和预算办公室开始建议联邦各部门为可能出现的政府关门做好准备。

今年8月以来,由于美国国会一直没有批准新的债务上限,美国联邦财政只能在财政预算范围内调整支出项来维持运转。新的债务上限越长时间不能达成,美国财政部资金腾挪的空间越小。

随着2021财年临近结束,美国债务上限问题越来越成为海外金融市场关注焦点。

那么,美国的债务上限何时开始成为问题?美国债务上限问题的本质是什么?如果这一问题不能得到解决,美国财政部余额还能撑多久?美国经济会怎么样?世界经济又会受到什么连带影响?

两年前埋下的“雷”

美国实行的是三权分立的政治制度。在三权分立的制度下,政府预算收支受到国会强力制约和监督。美国政府融资需要得到国会批准,如果国会不放行,则政府不能发债融资。该传统从1917年开始以法的形式确定下来。

当年,美国国会颁布了《第二次自由债券法》,规定国会今后不再对美国财政部发行的每一笔债务进行审批,而是改为对债务发行总量进行控制。债务总量逐渐成为美国政府不能突破的规模限制,由此逐渐演变为“债务上限”这一概念。

这次市场关注的债务上限问题,其实是两年前白宫和国会埋下的“雷”。

2019年7月,当时的特朗普政府财长姆努钦和国会众议院议长佩洛西达成《两党预算案》,宣布在2019年7月至2021年7月31日两年时间内,暂停美国债务上限审议,在此期间,美国财政可以不受债务上限约束,自由裁量。

当时,共和党总统特朗普和国会众议院议长、民主党人佩洛西之所以能不计前嫌,“把酒言欢”,在暂停债务上限问题上达成共识,是因为双方均对此抱有期待。共和党和民主党都希望能聚焦选战,避免为债务上限问题分神。而且,更为重要的是,双方为取悦选民,都提出了实施积极财政的主张,都不愿意在大选期间受到债务上限的束缚。

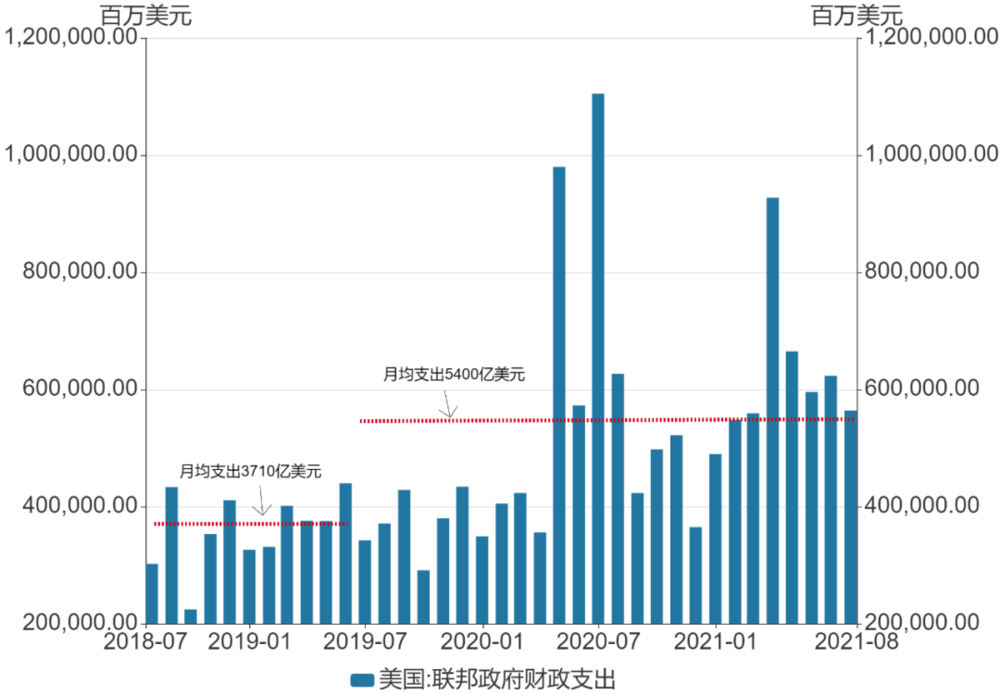

由下图可以明显看出,从2018年7月至2019年6月间,美国联邦财政平均每月支出3710亿美元,而从2019年7月至2021年8月,美国联邦财政月平均支出超过5400亿美元,增幅达到了45.6%。为应对新冠肺炎疫情,联邦政府扩大了对经济的直接干预,这是一方面因素。但是,没有了债务上限约束,联邦政府花钱更大胆也是重要原因。

美国联邦财政支出(2018年7月-2021年8月)

过了两年无债务上限约束的“逍遥”日子后,随着债务上限暂停期的结束,美国政府再次被套上债务上限的“紧箍咒”。

今年8月至今,美国联邦财政一直不能增发债务,不能通过债券市场筹集资金,只能在财政预算范围内调整支出项来维持运转。这是一种不正常的财政状态。新的债务上限越长时间不能达成,套在美国政府头上的“紧箍咒”就会收得越紧。

为防范可能出现的财政违约风险,市场密切关注美国两党就财政预算进行谈判的进展。

寅吃卯粮

美国的债务上限问题本质上是党派政治对国家利益的裹挟。造成美国债务问题背后的深层原因是选举政治为了争取选票,寅吃卯粮,过度透支未来经济潜力。

著名学者、被《时代》周刊评为“影响世界的100人”之一的尼尔·弗格森在《西方的衰落》一书中就痛批选举政治下的债台高筑。

弗格森将选举政治视为是让美国在内的西方国家衰落的重要制度性原因之一。他在书中指出,西方选举政治制度下,政治领导人由民众选举产生,而普通民众往往容易短视,而出于选举的需要,政治人物将不得不去迎合民主的短期需求,但这种短期行为会带来长期不良后果。

弗格森在书中指出,西方制度缺陷最突出表现是在过去几十年间积累下来的巨额债务。当代选民享受的高福利带来了巨额的公共债务危机,但这种危机带来的后果却要后代来承受。

他在书中提到了这样一个数字,美国联邦政府的负债与未来的联邦税收相差200万亿美元,这个数字,是美国财政部公布债务的近30倍,毫无疑问,这一笔巨额资金要由子孙后代来承受。

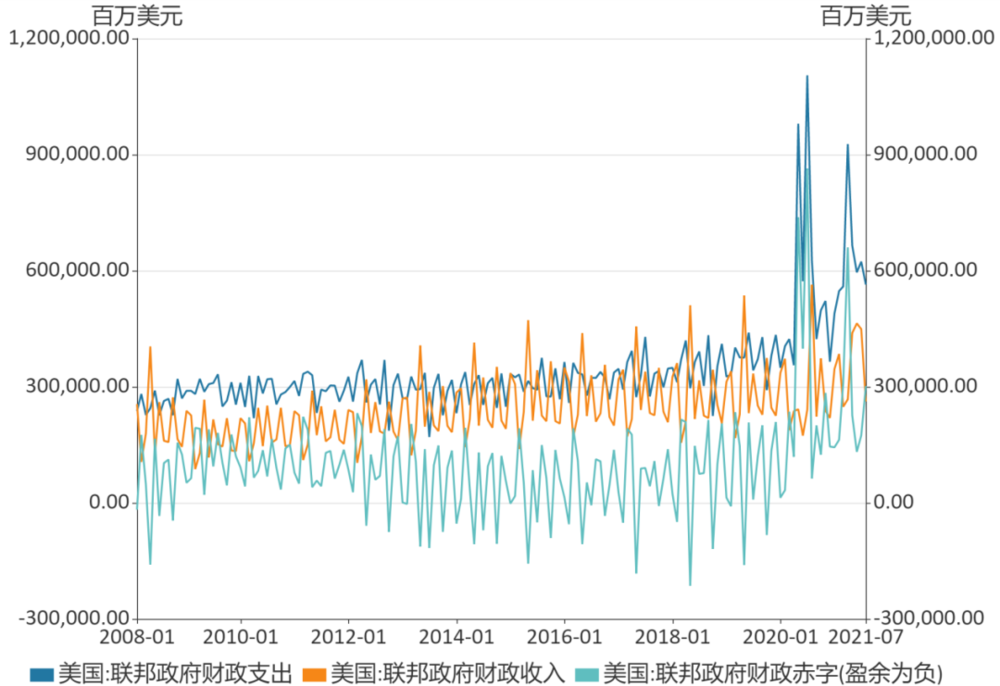

美国联邦财政收支和赤字

美国债务问题的背后是美国选举政治负面效应在财政领域的集中体现。有统计,美国至今已经104次对债务总量进行调整,趋势是债务总量越来越高。联邦政府的政策覆盖面越来越大,因此政府支出越来越多(参见上图)。因此,美国联邦政府的债务总规模持续增加是一个必然趋势。

关于美国债务上限的影响,主要研究的是,如果美国债务上限不能按时提高,可能带来的影响。这种影响可以分为美国国内和国际两部分。

如果不能提高债务上限,会导致政府不能按时偿付到期债务,甚至可能导致政府关门。过去10年中美国政府的确曾有3次关门的记录。因为美国巨大的全球影响力,其国内的财政问题,美国国家的个体危机,会变成为全球需要共同面对的国际问题。

而且,“由俭入奢易,由奢入俭难”,若债务上限不能提高,美国政府财力将受到约束,或出现国债到期无法偿付的财政危机,进而引发债券和金融市场恐慌。鉴于美国的巨大全球经济影响力,美国的财政危机势必会引发国际市场动荡。

华尔街评级公司穆迪最新报告警告,如果债务上限问题不能解决,美国经济将因债务违约遭受灾难性打击,债务上限问题被持续拖延,将引发经济衰退,将导致美国600万个就业岗位消失,失业率重回9%,股价下跌近1/3,15万亿美元家庭财富被抹去。

“最终大限”

我们研究认为,此次美国债务上限问题本身造成的实际影响或明显小于市场主流预期。虽然都是提高债务上限,但是这一次与之前可能会有所不同,不能简单地套用此前债务上限的市场影响。

现在,民主共和两党总体都希望政府能积极救助。而且,考虑到新冠病毒一直在变异,新一波冲击随时可能再次来袭。预计,双方发生恶性缠斗的可能性较小,可能会较为顺利地达成债务上限提高的共识,或者再次暂停债务上限,或者大幅提高债务上限规模,实际债务上限提高的幅度可能会非常大。

从1993年4月以来的24次提高债务上限操作中,债务上限提高幅度最小的是2013年10月17日的2130亿美元,提高幅度超过1万亿美元的有4次,分别为2010年2月12日的12000亿美元,2011年8月2日的21000亿美元,2017年3月16日的16960亿美元和2018年2月9日的15320亿美元,其中提高幅度最大的是2011年的21000亿美元。

此次拜登政府和国会谈判提高债务上限的幅度可能远大于21000亿美元,幅度可能超过3万亿美元。

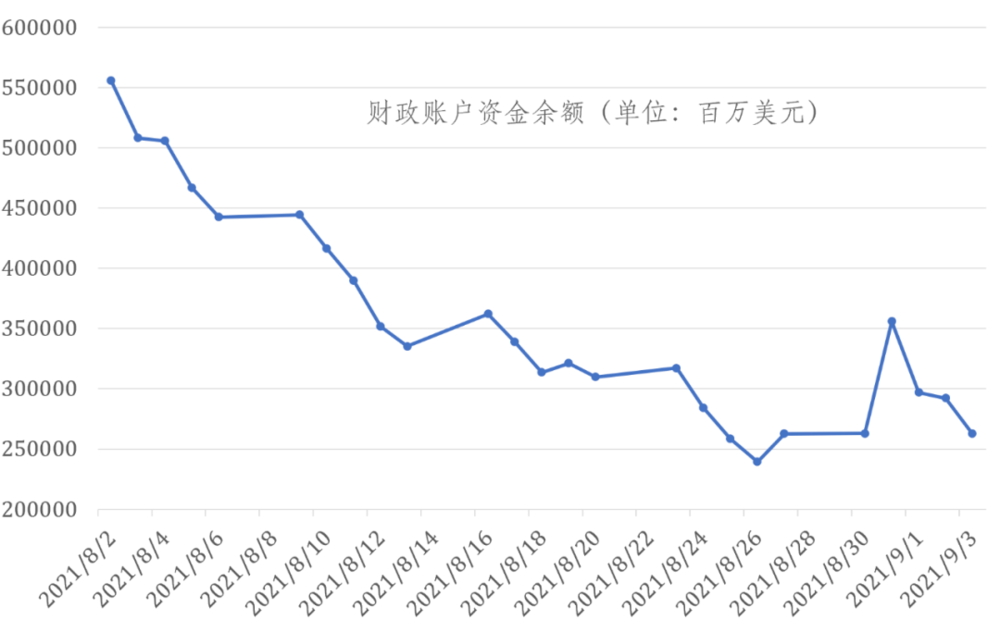

美国财政部账户资金余额

从上图可以看出,自从8月1日重新恢复债务上限限制后,美国财政部一直处于财政各科目间腾挪和使用财政账户现金的状态,财政部资金余额不断降低。截至9月3日,财政部账户资金余额为2624.9亿美元。

现在需要估算,如果债务上限不能得到提高,该余额还能支撑美国财政运行多久?

从历史数据来看,进入2020年8月,美国财政部的资金余额为17631亿美元,2019年8月为1766亿美元,2018年8月为3582亿美元,2017年8月为1890亿美元。

2020年是个特殊年份,为应对新冠肺炎疫情,国会授权政府加大财政刺激,因此2020年8月时,美国财政部账户资金相当雄厚。

除了2020年8月份外,可以很清楚地看到,目前美国财政部账户资金余额只低于2018年,但高于2017年和2019年。2017年和2019年两年8月份的美国财政在账户资金余额较低的状态下都没有产生财政风险。

如果单从资金余额总量上看,目前的财政账户余额应该是没有问题的,不会出现财政风险。

美国财政部账户每日资金收支状况(数据说明:正值为当日财政净支出额,负值为当日财政净收入额)

而且,从8月份债务上限恢复后,财政单日收支状况(如上图4所示)看,8月份美国财政部共收入2561亿美元,当月共支出3595亿美元,8月份日均收入116亿美元,支出162亿美元。

按此估算,以9月初美国财政部账户资金余额看,美国财政部还可以坚持16天,如果美国财政部能将财政收入提前变现,那么可坚持的时间最长可能再延长16天,由此推算10月中上旬可能是美国债务上限的最终大限。

届时如果还不能达成一致,真的有可能出现债务违约。可能正是因为如此,9月8日美国财长耶伦向国会发出请求,要求在10月份突破债务上限。因为,届时财政部可能会在下个月某个时候用完现金,联邦政府的合法借款限额也将达到上限,如不突破债务上限,可能“对美国经济和全球金融市场造成无法弥补的损害”。

实际影响能有多大?

在美国,党派鸿沟表面上看起来无法逾越,往往在最后一刻能达成妥协。

从近期美国民主、共和两党在债务上限问题上“讨价还价”的内容上看,债务上限额度的本身并非分歧核心,两党都出于本党派选举利益,极力将债务上限提高以及提高的幅度与本党派的政治主张相挂钩。

从2020年新冠肺炎疫情暴发后,两党迅速推出的大规模救市举措看,推出规模庞大的财政刺激举措并不困难,这也暴露出两党对实现预算平衡其实并不真的太在意。

2020年3月和2021年1月,时任总统特朗普分别推出了2.2万亿美元和9000亿美元的新冠肺炎疫情救市计划。今年3月拜登总统又正式签署了1.9万亿美元纾困法案。8月,美国参议院以69票赞成、30票反对通过了总额约1万亿美元的《基础设施投资与就业法》。随后,参议院又以50票对49票的微弱优势率先通过了参议院版本的3.5万亿美元的“2022财年预算框架”。

由此可见,此次债务上限提高的难度应该会远远小于奥巴马政府时期。

现在,民主共和两党在扩大财政支出问题上立场总体是一致的,两党差异主要集中在通过何种方式扩大财政支出。

民主党希望直接给民众派发现金,而共和党则希望通过给富人降税,给大企业减负的方式来进行。而奥巴马政府时期,国会和政府在理念上存在根本分歧。奥巴马总统(民主党)希望扩大政府支出,而时任国会众议院议长的博纳等人则坚持“小政府”的理念,反对政府实施大规模的财政扩张政策,认为这会对私营部门产生严重的挤出效应。因此,相较而言,这次拜登政府和国会在债务上限提高上的难度会小于奥巴马时期。

为避免出现政府债务违约,同时,推动本党“大政府”的功能财政政策主张,9月21日,美国众议院率先通过了一项暂停债务上限的法案。根据该法案,美国债务上限将暂停至2022年12月,并为政府提供临时性资金以避免政府关门。虽然上述法案还面临来自参议院的阻力,但众议院率先就债务上限拿出一个方案,历史上并不多见,这表明美国会已开始释放善意,朝着解决债务上限的方向前进。

特别需要指出的是,虽然现在看美国财政部财政腾挪空间在不断减小,但是如果美国财政部加大财政腾挪力度,美国财政部账户中的资金仍有可能支撑到10月下旬,甚至11月上旬。这样就能成功地将“债务上限问题”和“2022财年预算”,以及“万亿基础设施计划”表决等重大预算问题从时间上错开。

这种时间上的错开,将减少债务上限问题本身对市场的冲击。

此外,虽然美联储主席鲍威尔,在8月26日至28日全球央行货币政策年会上,透露出可能会在9月份的议息会议期间公布缩减计划,但考虑到债务上限问题带来的风险,美联储或不会在9月份议息会议上宣布太明确的缩减计划。这样,虽然现在市场有诸多担心,但债务上限这一问题本身的实际影响可能明显小于预期。

本文来自微信公众号:瞭望智库(ID:zhczyj),作者:作者:宋效军(中国建设银行研究院副秘书长)、余翔(中国建设银行研究院高级研究员)

原创文章,作者:3628473679,如若转载,请注明出处:https://blog.ytso.com/industrynews/172202.html