(报告出品方:华创证券)

一、泛娱乐最大霸主:从腾讯总办到IEG业务布局

从管理结构上来看,腾讯由腾讯总办+六大事业群+若干业务线组成。IEG(互动娱乐事 业群)则主要划分为四大工作室群外加海外并购的拳头与 supercell。整个公司当前员工 数量达到 94,182 人,规模基本为中国互联网企业中最高一档。

(一)腾讯总办与六大事业群:2+N 构架下的互联网帝国

当前腾讯的业务管理顶点是由 15 人组成的决策小组,也被称为腾讯总办;进入总办的集 团副总裁则会出现在公司官网的管理团队之中。历史上总办成员较少出现调整,基本延 续 2+N 的构架;其中的 2 指的则是管理层中的核心马化腾与刘炽平,N 中我们则更加关 注六大事业群的直系总裁,但在事业群总裁之外同样有多位具体业务的管理者。作为腾 讯主要创办人的马化腾当前仍出任董事会主席兼首席执行官,作为大众最熟知的腾讯创 办人,当前马化腾仍是公司实际上的管辖者,公司的核心。除了马化腾外当时腾讯的五 位创始人仅有许晨晔仍留在腾讯任职首席信息官,全面负责公司网站及社区,但近几年 在业务上相对不突出。(五人创业团队:马化腾:负责战略与产品、张志东:负责技术、 陈一丹、许晨晔、曾李青:负责市场)

而在马化腾之外,作为董事会执行董事兼公司总裁的刘炽平同样直接接受来自总办其他 大部分成员的直接汇报。2004 年时刘炽平任高盛亚洲投资银行部电信、媒体与科技行业 组的首席运营官,2005 年加入腾讯,拥有投行背景的他开始负责公司战略、投资、并购 和投资者关系方面的工作;曾为腾讯收编研发 Foxmail 的张小龙、邀请汤道生加入、从 高盛挖来 James Mitchell,推动腾讯整体构架的形成与业务的推进。刘炽平与 James Mitchell 的风格或许也是当前腾讯部分业务偏向“投资并购”思路的原因之一。当前主要直 接管理企业发展事业群(CDG):本身包含金融科技业务、广告营销业务、腾讯投资并 购以及市场公关等业务,同时承担着为公司孵化和探索新业务的职能。

剩下的五大事业群分别由四位事业群总裁管理,如 2000 年从华为离职加入腾讯的 COO 任宇昕当前同时管理互动娱乐事业群(IEG)与平台与内容事业群(PCG)。其中 IEG 也是最为大众所熟知的腾讯游戏所属事业群,游戏是腾讯最重要的现金奶牛业务;PCG 则代表着 PC 时代腾讯最重要的流量入口 QQ 及其衍生的相关增值业务。任宇昕也是最 早为腾讯定下早期游戏业务计划的功臣,通过结合 QQ 社交流量+棋牌游戏的模式成功让 QQ 棋牌类游戏快速发展,但现在业务重心较为倾向于 PCG,IEG 的业务重心逐步移交 给马晓轶。

云与智慧事业群(CSIG)当前的负责人汤道生则是由刘炽平于 2005 年邀请加入腾讯, 在早期推动 QQ 秀产品的发展加强了 QQ 相关的增值业务变现能力。后期又坚持推进腾 讯云业务强化了腾讯相关业务竞争力,于 2018 年正式出任云与智慧产业事业群总裁。

而 与 CSIG 有着协同效应,代表着网络技术革新与探索的腾讯技术工程事业群(TEG)当 前主要由卢山管理;专注于 AI、大数据、云计算、安全、计费、数据库、网络、服务器 和数据中心等核心技术领域。 而移动网络时代腾讯最重要的流量入口,腾讯微信事业群(WXG)则由“微信之父”张小 龙负责管理。张小龙加入腾讯来自于 2005 年刘炽平收购的 Foxmail,并在加入腾讯之后 带领团队将 QQ 邮箱建设成为中国最大的邮件服务商(这也是为什么 QQ 邮箱属于 WXG 而不是 PCG);张小龙于 2011 年推出微信,2014 年起全面负责微信事业群的管理工作, 发展出微信支付与视频号等潜力业务。

(二)腾讯总办中的其他高级副总裁:业务线上的领军者

在腾讯总办之中除了创始人与事业群总裁外仍有 8 位成员,其中同样不乏为外界所熟知 的业务领军者。如前高盛纽约分公司的董事总经理 James Mitchell,自 2011 年加入腾讯 后出任首席战略官(3Q 大战结束后,公司战略调整时期),主要负责战略规划、投资并 购等工作,与刘炽平共同构建了当前腾讯对外投资的业务规划。还有曾在 Naspers(腾 讯最大股东)中国公司工作的首席探索官网大为,在主导投资了腾讯的早期融资项目后 于 2001 年加入腾讯,不断参与公司国际及新业务拓展。此外还包括全面负责腾讯在全球 范围内的游戏发行业务的马晓轶与负责腾讯广告及智慧零售业务的开拓和发展的林璟骅: 前者马晓轶于 2007 年加入腾讯,并开始在 IEG 中逐步发挥自己的价值;推动了腾讯移动 游戏时代的高速发展,并于 2018 年正式作为腾讯游戏的代表进入总办,也是目前 IEG 业 务实际的主导人之一。后者林璟骅于 2015 年 4 月负责社交与效果广告部(微信广告中心 +广点通) ,于 2018 年成为广告营销服务线的总负责人(原社交与效果广告部+品牌广 告业务)并通过“腾讯广告”统一品牌对外发声,并于 2020 年正式进入总办。但实际上在 此之前腾讯广告还有一位重要的功臣刘胜义,其于 2008 年提出 MIND 模式变革了广告主 投放模式,以效果广告的模式带领腾讯的互联网广告崛起并进入总办,但于 2018 年的 930 变革后开始减少业务管理,2021 年正式退出总办并改任高级管理顾问。

此外总办中还有出席首席财务官的罗硕瀚;全面负责腾讯法务、行政等职能系统管理工 作的郭凯天;负责腾讯人才发展与管理领域的各项管理职能的奚丹;出任高级管理顾问 的杨国安,兼任腾讯旗下青腾(CDG 事业群旗下)教务长,参与培育逾 300 名 CEO。

(三)腾讯管理架构下的特质:山头文化、赛马机制与投行思维

从外部理解规模巨大的公司往往会犯的一个错误是将整个公司简单看为一个个体,即“人 格化”。但实际上每个互联网巨头都是由无数的人组成,在相对有限的内部资源中,同样 会存在不同群体之间的相互权衡、制约与竞争。而在我们看来由于总办领导的特质,腾 讯呈现的业务构架是总办领导+旗下各个业务部门的相互制衡竞争,对外则是投资扩充业 务范围;相比部分其他更集中决策的进攻性巨头,腾讯则更像是山头林立的防御性巨头。 即对内的山头文化+赛马机制与对外的投资扩张,而这一点在腾讯历史上的众多业务中 也有所体现;每当新业务崛起各个山头往往会各自为战先开启内部竞争,对外则以广交 友的思路进行投资避免错过机会。

在上一轮短视频兴起时期,曾有自媒体做过统计;截至 2019 年前腾讯在短视频业务上推 出的短视频产品多达约 17 个且对外投资快手但未能遏制住抖音的成长。彼时的短视频业 务还是由 PCG 主导,而如今腾讯内短视频业务最大的希望已经成为了 WXG 旗下的微 信视频号了;借由更强大的微信流量以及张小龙的团队能力进行聚焦,微信视频号的希 望比起之前相互争夺资源的前辈们来说确实增加了非常多,但不可否认外部环境相比两 三年前已经发生了很大的变化,至少在一定程度上腾讯在短视频业务犯了响应不及时+ 力量分散+部分依赖外部投资的问题。短视频的失利也在一定程度上增加了市场对于山头 文化的质疑:认为过度的山头文化可能导致内部资源的争抢,由于同一业务的重复造轮 子而失去对激烈竞争赛道的快速反应。而当《原神》上线后,腾讯又开始了新一轮的内 部立项与对外投资,正如电商崛起后腾讯曾做的对外投资动作一样。但近期腾讯派发京 东股票一事值得关注,或许标志着外部变化下原有投行思维主导的腾讯系战略有所转变。

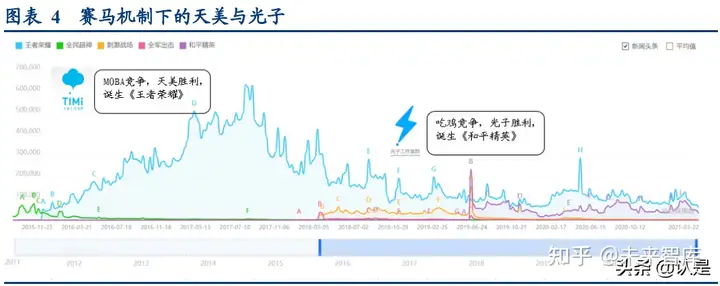

但历史上同样有多次赛马机制的成功案例:如 IEG 内部,2015 年天美与光子分别推出 MOBA 手游《王者荣耀》与《全民超神》,最后天美的《王者荣耀》成为赢家并成长至 今,2018 年的吃鸡玩法竞争则是光子工作室的《刺激战场》胜出并迭代成为《和平精英》。 包括当前移动端的通讯工具微信在一定程度上也是与 QQ 内部竞争胜出而成长出来的。

因此在我们看来,对于腾讯也需要认知几点,一是腾讯是一家不断演变业务结构和管理 构架的公司,历史上的业务架构调整多是为了顺应新时代的需求;二是山头文化衍生出 的赛马机制同样有着成功经验:从产品的角度看赛马竞争未必是错误的,但在对外竞争 的时候则需要考虑资源的整合与战略的统一;三是一家员工人数达到 9 万的公司或多或少仍会存在内部竞争,中台化的运作可以在一定程度上解决这些问题,但仍是挑战。

(四)IEG 游戏帝国:四大工作室群、两大海外子公司与投资版图

游戏业务在相当长一段时间内都被看作腾讯的现金奶牛以及主要利润增量,互动娱乐事 业群(IEG) 也因此长期有着较高的关注度。行业在较长一段时间内始终认为腾讯游戏 业务的发展主要依托自身流量发行游戏产品,把优质游戏内容作为流量出口;但我们当 前看到的是虽然微信与 QQ 流量为腾讯游戏业务提供了巨大帮助,但 IEG 本身的团队构 架已经产生了强大的内容生产力。从结构上划分,IEG 包含四大工作室群与两大海外子 公司:包含姚晓光管理的天美工作室、陈宇管理的光子工作室、于海鹏管理的北极光工 作室、张晗劲管理的魔方工作室以及拳头游戏与 SuperCell。

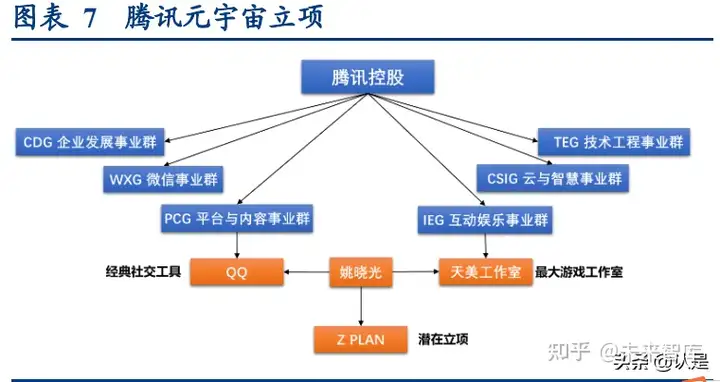

天美工作室为目前腾讯最大工作室群,曾推出《使命召唤手游》、《QQ 飞车手游》、《乱 世王者》以及腾讯最赚钱的游戏《王者荣耀》等产品,覆盖品类相当之广,在过去相当 擅长基于社交软件推动大 DAU 与竞技品类产品。覆盖的工作室包括 J1~J6(J3:3AFPS 开发团队,开发《使命召唤手游》)(J6:宝可梦大集结),F1 工作室(新成立,全球 化 3A 工作室,疑似《登月项目》开发团队),L1~L2 工作室(L1:《王者荣耀》开发 团队,L2:FPS 开发中),N1 工作室以及 Z 工作室(新成立,元宇宙立项)。承担着 大量腾讯最重点产品的研发工作,如《王者荣耀:世界》以及部分主机 IP 改的手游产品。

光子工作室群则为腾讯当前第二大工作室群,凭借着对吃鸡的还原开发出了《和平精英》 赢下了吃鸡大战;擅长射击类游戏+端游的手游化,近两年为腾讯开发《英雄联盟》的各 类衍生产品、ApexIP 的衍生手游、S 级 SOC《黎明觉醒》等等项目。旗下工作室主要为 S 工作室、R 工作室(《黎明觉醒》)、光速、量子(《和平精英》)、天玑智趣(《金 铲铲》)、逍遥游(《LOL 手游》)、欢乐游戏工作室(开发《欢乐斗地主》系列)。

北极光工作室与魔方工作室在规模上相比前两者较小,在风格上也有所不同。北极光工 作室最为知名的产品为《天涯明月刀》系列与水银引擎,其主要团队为 A1(《轩辕传奇》)、 A2(《天涯明月刀》系列产品)、A3,光子也是目前为止最为擅长 MMO 的腾讯自研团 队,曾经的《天涯明月刀》端游制作人于海鹏也是当前的工作室负责人。于海鹏曾在育 碧参与过主机游戏开发,因此游戏开发思路在早期更加注重游戏表现力与动作设计。北 极光也曾尝试过吃鸡类游戏,但市场反响较为一般。

魔方工作室则相当擅长二次元格斗游戏(火影忍者手游与在研的海贼王手游)、其余产 品表现较一般(如秦时明月手游);当前也在尝试开发 FPS 产品《暗区突袭》(逃离塔 克夫玩法,网易同样在尝试)。旗下主要工作室为魔笛工作室、魔术师工作室、魔镜工 作室以及魔王工作室,当前最重要的产品为经典 IP 衍生的《洛克王国手游》(开放世界 精灵捕捉)。魔方也曾尝试过 MMO 游戏,但市场反响较为一般。

而在腾讯自身孵化的四大工作室群之外还有通过并购并表的拳头游戏与 supercell,前者 是端游时代顶级 MOBA 游戏《LOL》的开发厂商,当前一方面围绕 LOL 进行运营;另 一方面在开发与运营新 IP《Valorant》系列端手游。后者是开发出《部落冲突》手游的顶 级创意驱动型厂商;我们估算两个海外子公司一年的收入都在百亿级别。在此之外腾讯 IEG 还存在以创意游戏而知名的 Next studio、负责对接国内第二方第三方厂商的发行中 心(四大工作室群已有自己的发行力量)、负责海外发行的 IEGG 以及大量的中台支持 团队。

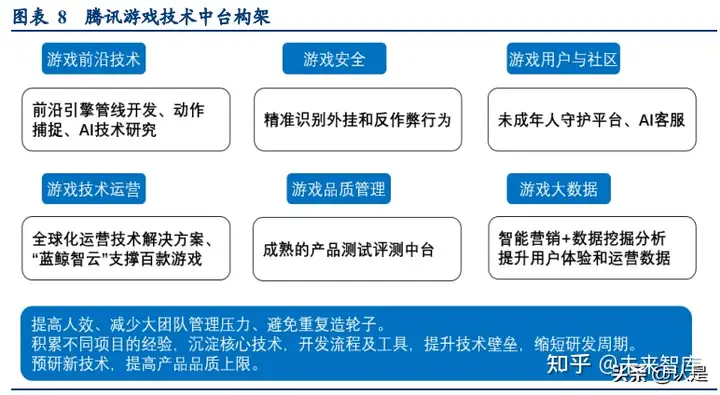

而我们认为 IEG 构架中有几点值得特别关注,如腾讯当前一年 300~400 亿的海外游戏收 入来源:基本由拳头游戏+supercell+IEGG 主导的 PUBGM 组成,此外天美的 COD M 也 在海外取得较好成绩但发行工作由 EA 进行,预计对腾讯贡献极少。目前 IEGG 已成立 海外全新发行品牌 Level Infinite 发力未来的出海产品,自研的产品端则主要由天美与光 子提供;但不得不承认虽然 IEGG 海外流水规模极高但产品结构仍相当单一(基本为 PUBGM 一款产品提供)。第二点值得关注的是天美工作室负责人在兼任 QQ 负责人后 立项的新产品 Z plan,有较大可能性是针对元宇宙立项的探索产品。第三点是当前腾讯 已为自身游戏研发团队打造完善的中台技术支持平台,涵盖六个准备方向。相比通常只 关注单一产品和技术方向的单一团队模式,中台有助于加快技术积累,减少工作室之间 的技术壁垒,把深度开发能力通过中台推广到各个工作室去,做到顶尖资源的整合,保 持自身的研发实力。

同时今年市场上最为关注的为腾讯在游戏业务上的大量对外投资,这也被看作《原神》 上市后腾讯的一项防御性措施,同时补足自身的二次元产品线;但实际上今年产生的腾 讯游戏对外投资相当部分并不是由 CDG 的腾讯投资主导,而是由 IEG 自身的投资部门主导,目前腾讯的部分投资权限是下放到了各个事业群本身的。

二、网易游戏的两大集团军:互动娱乐与雷火事业群

从管理结构上来看,网易主要由两大游戏集团军组成(互动娱乐事业群+雷火),此外还 包括网易有道、网易云音乐、网易严选以及邮件事业部等分支业务;但主要的利润贡献 仍来自于游戏业务。截至 2020 年整个公司员工数量达到 28,239 人(在线游戏为 15010 人、有道为 4949 人、创新业务及其他为 8280 人),规模基本为中国游戏企业中最高一 档。

(一)管理与业务构架:游戏的两大集团军与业务分支

从网易的管理构架上看,创始人兼首席执行官丁磊目前仍为集团层面的业务核心管理人 员,在丁磊之下主要是各个业务总裁管理事务(云音乐除外)。如管理网易互动娱乐事 业群的华南区负责人丁迎峰(丁丁)与华东区负责人惠晓君(天佑)、管理雷火事业群 的胡志鹏、负责网易有道的周枫、负责网易严选的梁钧以及负责杭州研究院的陈刚(包 含邮件事业部个人业务(莫子睿)邮件事业部企业邮箱业务(阮良))。

网易云音乐此 前由朱一闻管理,但 2021 年已替换为丁磊本人管理业务。 网易曾经的前 COO 詹钟晖(叮当)于 2011 年离开网易,但值得一提的是其于 2017 年加 入阿里并在之后发行了目前国内最成功的率土类 SLG 游戏《三国志.战略版》,帮助阿里 游戏取得极大的突破。

在过去市场上对于网易的认知主要集中于公司整体,但我们通过进一步拆分可以更加了 解各个业务的战斗力情况、布局方向以及成功。如网易游戏的业绩基本盘主要来自于互 娱的广州部门、今年主要的增量《哈利波特》来自于互娱旗下的 ZEN,《永劫无间》来 自于雷火旗下的 24 工作室。

(二)网易最大游戏集团军:互动娱乐事业群的历史沿革

网易的游戏线条上的管理结构从上到下大致分为事业群、事业部、工作室(部分往下细 分包括项目组),而我们主要拆分与跟踪的颗粒度主要到事业部。网易互娱事业群的前 身为网易最早的游戏部门在线游戏事业部,此后不断拆分扩充为当前的互娱事业群。目 前互娱事业群主要由丁迎峰(丁丁,广州)及惠晓君(天佑,杭州+上海)管理。前者 丁迎峰于 1998 年进入游戏行业,并于 2002 年加入网易,此后作为策划推出《大话西游 2》;作为产品经理在 2003 年与徐波(后离开网易开发神武)共同努力推出《梦幻西游》 奠定了公司的游戏业务基本盘,围绕两款产品逐步形成了后面的梦幻与大话事业部。后 者惠晓君于 2004 年加入网易,参与过《大话西游 2》与《大话西游 3》、后成为《天下 2》主策划推动产品回炉重置并取得成功;两者现在作为平级的总裁管理互娱事业群。

在事业群之下互娱仍有十余个研发事业部以及多个支持平台:如早期的主体在线游戏事 业部、大话事业部(大话西游端手系列)、由前梦幻西游端游策划林云枫(小白)负责 的梦幻事业部(梦幻西游端手系列,欧美 MMO 大作在研)、天下事业部(天下系列、 荒野行动)、神迹事业部(天下 HD)、合作产品部(手游代理产品)、ACE 事业部(疑 似在研《超凡先锋》)以及花火事业部。其中由以大话、梦幻、天下三大老事业部积累 最厚。

此外近几年也有工作室不断通过研发成功的爆款产品进而提升为新的事业部:如梦幻西 游手游制作人陈俊雄在推出《梦幻西游手游》后独立建立新的海神事业部,之后旗下的 G10 工作室在成功推出 SLG《率土之滨》后成为了第十事业部(李凯明,专精 SLG), 曾经的 ZEN 工作室也在金韬的带领下推出了《阴阳师》与今年的大爆款《哈利波特》, 成功升为 ZEN 事业部(卡牌玩法与数值射击突出)。老的天下事业部中也同样分出了奇 点事业部(《明日之后》与《暗黑破坏神手游》)。神迹事业部下则诞生了水滴事业部(满娟,《一梦江湖》)与 Joker 事业部(潘思来,《第五人格》,精通非对称竞技,《零 号任务》值得关注)。

从网易互娱的团队沿革来看:早期的事业部基本专精于 MMO 大类,如梦幻与大话事业 部的回合制 MMO,天下事业部的 MMO;之后通过创新成功开发出突破新品类的工作室 继续衍生为新的事业部如精通 SLG 的第十工作室、精通卡牌的 ZEN、精通非对称竞技的 JOKER 等。广州互娱事业群通过不断迭代的方式发展出了众多优势不一的事业部,为网 易贡献了大量的增量;且今年网易内部在立项思路上做了一定的调整,在未来会更加集 中力量突破大项目。

(三)网易第二游戏集团军:杭州雷火的三大 IP 与创新基因

从团队规模来看,立足杭州的雷火事业群要明显小于互娱;在团队构成上并没有分出大 量的事业部,而是围绕《倩女幽魂》、《天谕》、《逆水寒》三大旗舰游戏品牌进行更 多探索;此外也有伏羲游戏 AI 实验室与星球项目部并扶持了部分新工作室,成为少数 仍在尝试端游的厂商。

目前的雷火事业群由 2018 年盘古游戏部并入雷火游戏部后形成:并入后原盘古《天谕》 制作人胡天磊加入字节游戏,当前雷火事业部由雷火创始人胡志鹏和程龙负责。当前三 大 IP 基本已衍生出对应的端手游产品,仅剩的 IP 衍生作《逆水寒手游》目前作为重点 MMO 手游开发中。此外团队内尚有《隐世录》、《绝对演绎》(女性向游戏)、带 IP 的 FPS 玩法手游等项目正在开发中。在原有的工作室群外同样扶持了不鸣工作室与 24 工作室等挖掘创意的端游团队,其中关磊团队带领的 24 工作室成功推出今年最大端游爆 款《永劫无间》,关磊曾参与过十几年前的《流星蝴蝶剑 OL》端游开发,也曾在雷火 的支持下开发出手游《流星群侠传》;24 工作室长期专研高设计要求且较难变现的武侠 动作游戏,但多年的投入最终推出创下国产买断制端游记录的《永劫无间》,网易雷火 对于玩法投入的执着可见一斑。

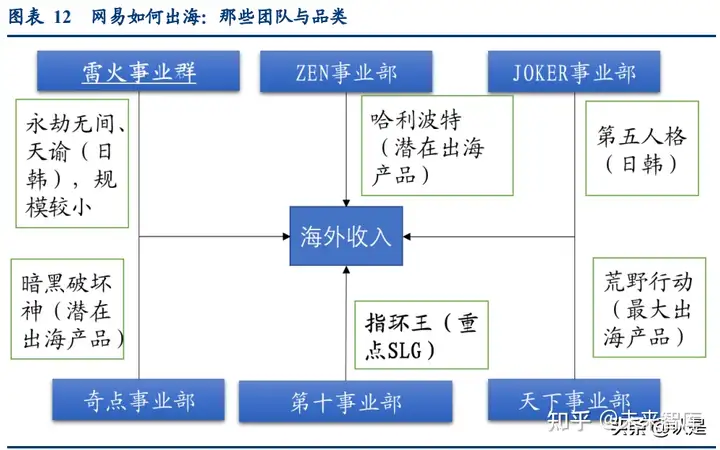

(四)从日本称霸到进军欧美:网易的出海进程

2021年8月网易雷火总裁胡志鹏在采访中曾提到网易希望未来50%的游戏收入来自海外 市场,该比例目前约为 10%。网易的出海进程也因此逐渐成为了目前市场的主要关注点。 从我们的整理来看:过去网易的 10%出海收入基本来自于日本市场,份额主要来自于天 下事业部的吃鸡手游《荒野行动》(同样是开启日本市场的突破产品)、JOKER 事业部的 《第五人格》(非对称竞技)、ZEN 事业部的《阴阳师》(卡牌)以及雷火事业部的《永 劫无间》(荒野行动贡献了绝大部分份额)。

而我们把出海欧美看作网易的第二阶段,目前我们正站在网易第二阶段的起点:第二阶 段的储备产品包括雷火事业部的《永劫无间》、奇点事业部的《暗黑破坏神》(大IPARPG)、 ZEN 事业部的《哈利波特》(大 IP 卡牌游戏)、以及第十事业部的率土类大 IP 的 SLG 《指环王》。其中指环王已经欧美上线,正在用户积累过程;《哈利波特》《与暗黑破 坏神》手游预计明年 H1 上线海外。

我们认为欧美已经上线的《指环王》是值得关注的一次率土类 SLG 出海的尝试;SLG 衍生其实主要分为两条路线:COK 类玩法与率土类玩法,过去大家通常提的出海 SLG 游戏其实是 COK 衍生游戏,率土类 SLG 此前在海外并没有特别成功的案例。但从国内 的成绩来看率土类 SLG 头部效应更加明显且更加长线化。大 IP 加持、第十工作室出品 的率土类《指环王》若在海外经历用户导入期后重现《率土之滨》的流水表现则有望成 为海外收入的新基石。

同时在过去很长一段时间内强调内部培养团队的网易,于近两年开始增加了对海外的投 入,参投了较多拥有主机与 3A 技术沉淀的公司;我们推测是为了增加自身技术水平+探 索海外市场机会而做的努力。

三、完美世界:研发老将寻求突破

完美世界是从端游时代走过来的厂商,曾最早推出国产 3DMMO 端游《完美世界》。因 此 MMO 与重视研发一直为公司最主要的特质,截至 2020 年公司员工人数达到 5600 人, 研发人员数量达 3700 人,单年研发支出接近 16 亿元;基本为 A 股中研发投入最大一档 的游戏公司。

(一)管理与业务构架:业务团队的变化与战略调整

完美世界早期由池宇峰创立,通过投资祖龙工作室(李青)为业务核心建立;成为国内 最早自研 MMO 端游的强研发厂商。后 2013 年将萧泓博士升任 CEO,业务重心相比聚 焦游戏更偏向业务多元化。之后 2014 年原核心骨干李青带领祖龙工作室独立,对原有的 游戏业务节奏造成了一定的影响。因此当时在游戏开发业务上更加求稳,之后公司在包 含影视在内的其他业务投入有所增加。但在 2017 年其游戏业务做出了一定的调整:美术 出身,曾是中国最早游戏开发者的老将鲁晓寅(早期代表产品《大秦悍将》)升任游戏 业务 CEO,开启了 2018 年的游戏业务扩张与转型战略,进行游戏业务的再聚焦。同时 前几年加投的影视业务由于市场环境变化开始遇冷,影视业务投入开始逐年收缩。集团 层面还有部分院线及教育业务,但为上市公司体外。

截至目前完美世界的游戏业务已经在原有体系上发展出了拥有 UE4 和引擎底层修改能 力的技术中台(业内稀缺的技术支持团队)、自身的手游发行团队、MMO 之外更多年 轻化与灵活化的卡牌、二次元、开放世界、动作游戏团队。

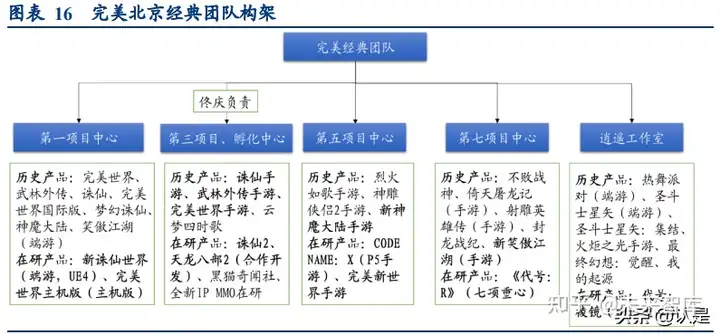

(二)经典 MMO 团队:老将的延续与突破

自 2015 年以来完美世界产品核心基本为北京团队,当前仍在公司内发力;如一三五七这样的 MMO 王牌项目组:其中一项是曾经的完美端游主要团队,当前储备产品为新诛仙 世界(UE4+开放世界端游 MMO)与完美世界主机版。第三项目中心为祖龙独立后完美 的主要 MMO 手游团队,负责人佟庆曾是搜狐的天龙八部 3D 制作人,后加入完美。曾 开发《诛仙手游》与《完美世界手游》等产品,为完美世界在手游时代打下基石;当前 仍在 MMO 游戏上发力,为行业内第一梯队的 MMO 开发团队。五项之前为铁雷(已离 开)带领的 MMO 手游团队,曾开发《新神魔大陆》;但当前在开发团队上存在一定调 整,正在开发大 IP 产品 CODE NAME:X,作为经典团队做出产品上的转型。

七项团队则是 2019 年 MMO 黑马《新笑傲江湖》的开发团队,团队相对更加年轻,品类 上也更加灵活;当前正在将重心放在二次元游戏《代号:R》。曾开发沙盒游戏的逍遥工 作室同样开始尝试更加高品质的泛二次元游戏。

(三)转型新团队:扩品类与玩法尝试 站在现在回望

2018 年,彼时不仅是鲁晓寅推动完美世界产品转型的起始,也是版号停发 带来的第一轮产业寒冬;完美世界开始逆势以极有性价比的价格收编团队,在北京老团 队之外建立了新的扩品类团队。其中包括前神武策划陈少浩带领的成都天智游团队(梦 幻与大话开创的回合制 MMO 玩法体系成就了现在网易内的丁丁、小白与陈俊雄、梦幻 的策划徐波独立创业后推出了神武,神武的策划少浩加入完美后推出了梦幻新诛仙,表 现较好的回合制 MMO 产品除《问道》外基本师出同门)。曾开发魔幻 ARPG《狂暴之 翼》的赤金智娱(新产品《战神遗迹》表现不及预期,偏买量的魔幻 ARPG 市场环境变 化较大)。

而这两个团队虽然在尝试扩品类,但其实仍选择了较为成熟的品类模式。 而在品类跨度上比较大的团队包括前《龙之谷手游》团队组成的上海乘风工作室(擅长 动作游戏)、内部孵化的 T3 工作室(开发一拳超人:箱庭开放世界 ACT 游戏)。以及 近期关注度极高,由张御带领的苏州幻塔团队;张御曾是苏州蜗牛黑金工作室的核心成 员,在 MMO 与 ARPG 上有较多积累;在完美世界的技术中台支持下近期已经推出市场 上较为稀缺的开放世界手游《幻塔》,为近两年缺少创新的 MMO 品类尝试了新的可能 性。此外还有尝试女性向、卡牌、核心二次元等游戏的多个偏小型的新团队不断发力。 我们预计品类转型力度较大的工作室的产品将在未来逐步体现。

完美世界历史上曾借助《完美世界》端游开启过一轮极强的产品飞轮效应,我们推测幻 塔能否成功将在一段时间内关系到完美世界是否能走出新品类机会,并向年轻化与重玩 法产品的方法论转型。因为《幻塔》面向的受众与传统 MMO 产品有较大区别,对于公 司来说是一定的挑战。但如果原创 IP《幻塔》成功。一方面我们认为将能很好的提升对 后续如《一拳超人:世界》、《CODE NAME:X》与《Project:Bard》等产品的研发 投入与信心;另一方面可以确立新的方法论并带来更充裕的资源助力未来产品获得更高 成功率。助力公司完成 MMO+X 与卡牌+X 的双轮驱动战略,完成产品的年轻化。

四、三七互娱:以发行为核心的全球化团队

从管理与业务结构上来看,三七的团队和业务特点是马拉松文化下的强管理层+发行为 核心的业务竞争力。在中国游戏行业的中大型公司中,三七的产品研发能力处于较弱势 的地位;但却成功抓住了页游、手游、买量与出海等多次行业性机会,管理层的前瞻能 力极强。2020 年员工总数达到 4000 人,研发人员数量达到 2300 人。

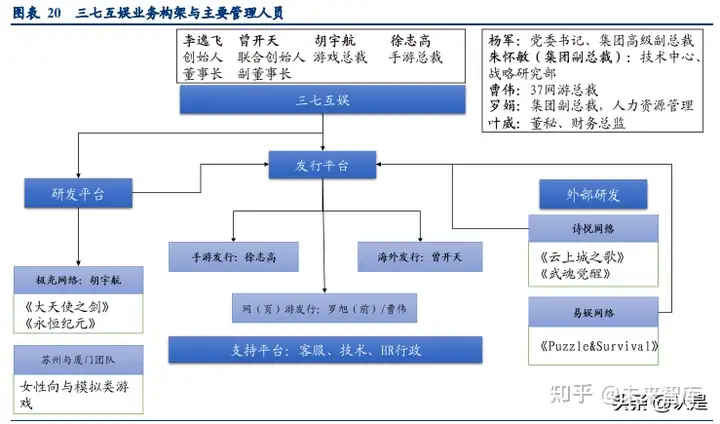

(一)管理与业务构架:三大发行团队与内外研发力量

从当前的管理构架看:公司的核心业务领导包括创始人李逸飞、联合创始人曾开天、游 戏总裁胡宇航(主抓研发)、手游总裁徐志高(主抓国内买量发行)、党委书记杨军、 负责技术中心的副总裁朱怀敏、负责 37 网游部门的曹伟、负责人力资源管理的罗娟以及 财务总监叶威。

从业务特点来理解,极强的买量发行能力为核心:三七内的发行业务分为三大品牌即 37 网游、37 手游与 37games。37 网游在页游时代曾是公司的主要发行团队,当前由曹伟负 责;37 手游为当前最主要的利润贡献发行团队,由徐志高负责:过去行业内对于三七发 行能力超强的认知主要来源于 37 手游团队。37games 指海外发行团队,为当前业务流水 增长最为迅速的发行部门。而公司的研发同样可以分为内部研发+外部定制两类,内部研 发的主要力量来自于胡宇航管理的极光网络、随后不断扩展;同时研发线在今年进行了 一定的调整,原有的传奇与奇迹类游戏团队大幅减少,更多的研发力量被放到 SLG 与卡 牌等新品类。外部研发团队主要为定制产品如开发了《武魂觉醒》的诗悦网络、开发了 《Puzzle&Survival》的易娱网络。在内部研发的革新与海外发行团队的建立下,三七已 从以传奇类游戏为核心的国内买量大厂逐步转型成为多品类的全球化买量发行厂商。

(二)海外收入快速增长,《末日喧嚣》如何打开海外 SLG 市场

今年为三七海外流水爆发性增长的一年,从 app annie 的排名来看已经从年初的第 9 上 升到第 4。从末日喧嚣的 SLG 部分来看,游戏仅仅是延续了传统 COK-like 玩法。但传统 COK 市场竞争激烈,原有用户池已被多次挖掘,而新用户上手 SLG 难度偏高,本身属 于较难突围品类。我们认为末日喧嚣的成功来自于题材选择的正确性+宣传吸量能力到位 +三消 PVE 玩法扩大了用户群。首先是丧尸题材+买量能力强成功吸引大量用户尝试游戏, 前期的三消 PVE 玩法难度较低,成功挖掘了潜在的用户,并逐步过渡成 SLG 玩法。用 玩法融合的模式挖掘到了传统 SLG 之外的用户。三七曾通过外部定制的形式尝试过大量 SLG 产品,目前成功的《末日喧嚣》有望为公司跑通新的数值模型+品类题材打法,在海 外市场复现国内的买量打法实现快速增长。当前仍处于《末日喧嚣》的投放与用户积累 时期,利润释放较少,未来有望随着投放减少进入 SLG 的利润释放期。

五、吉比特:稳中求进的游戏热爱者

吉比特的公司规模与业务相较完美与三七来看更加精简,主要为雷霆发行平台(60%)+ 内部研发团队+外部参投研发团队。公司过去的立项和投入思路非常偏向创意性和游戏性, 在业务上非常专注于游戏产业,体现出整个管理层对游戏玩法与趣味的纯粹追求。2020 年员工总数达到 751 人,研发人员数量达到 439 人。

(一)管理与业务构架

从管理结构上来看,吉比特的管理团队为:创始人卢竑岩、创始人陈拓琳、雷霆总经理 翟健、董事高岩。当前公司的业务构架主要为三地自研团队+雷霆发行平台+参股外部研 发公司,通过招聘网站岗位数量我们估计团队规模为深圳团队>厦门团队>广州团队;整 个研发体系由董事长卢竑岩管理。厦门团队为吉比特主要的基石(问道端手游)、深圳 团队为当前最主要的发展重心(一念逍遥团队所在地),广州团队目前正在发展中。此 外则是参股 60%、由翟健主导的雷霆作为最主要的发行平台,负责发行内部自研与外部代 理游戏;雷霆在创意游戏的选品能力上相当突出,挖掘了《鬼谷八荒》等小众佳作。同 时公司投资合作了相当多外部研发团队,在业内有较好口碑且通过外部力量进行大量的 玩法测试。

(二)品类的不断尝试,新玩法与新赛道的探索

上市以来通过外部代理与内部自研,公司曾推出不同玩法和品类的产品进行大量的试错;涵盖 SLG 大类、MMORPG、放置、卡牌、MOBA 大类、Roguelike 等产品。过渡到现在 公司的内部在研方向基本围绕 MMO(问道,成功)、MMO+放置类(一念逍遥,成功)、 SLG 大类(在研)去做努力与突破,外部研发团队则是在 Roguelike 品类上进行了较长 期的投入。同时公司非常注重对创意和潜在制作人的挖掘,通过举办未来游戏制作人大 赛挖掘了学生中有潜力的制作人,给公司注入新鲜血液(如一念主策林育宏于 2018 年校 招加入吉比特,《一念逍遥》是他第一个从 0 到 1 完整制作的游戏项目。)。

公司最大的优势在于对用户爱好与兴趣的深度钻研,因此虽然爆款产品总量不多,但却 能深度做好长线化或挖掘到被忽视的市场机会。当前已跑通 MMO 回合制与 MMO+放置 类游戏,建议关注未来新玩法品类的跑通情况。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

原创文章,作者:奋斗,如若转载,请注明出处:https://blog.ytso.com/297032.html